您的位置:主页 > 公告动态 > 国王金融动态 > 国王金融动态

京东的十年投资_国王期货_国王金融

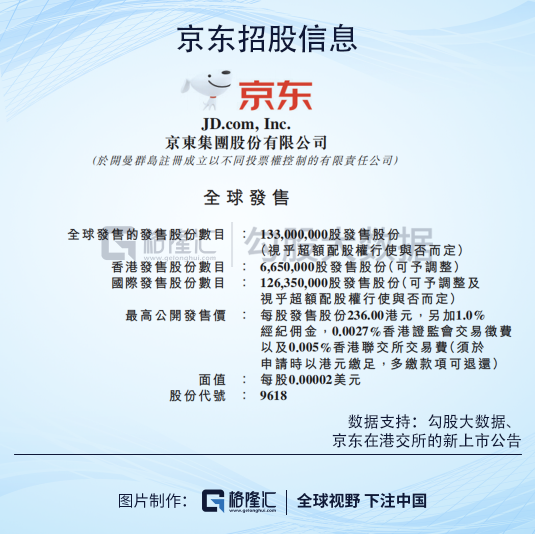

6月8日,京东在香港公然发售1.33亿股,最高公然发售价236港元,上市日期定在6月18日,代码为9618。据报道称,京东香港上市发售首日吸引散户投资者孖展认购额420亿港元,超额认购倍数近26倍。

投资者对二次上市的京东申购热情,反应出人们对这家中国最大规模零售团体的期许。

京东建立已经有17个年头,从一家中关村的代理商发展为海内最大的零售商之一。在赴美上市6年时间里,给投资者带来了跨越2倍的收益。

自2019年以来,京东的逻辑有所改变,经由多年的投入和打磨,逐步形成收获期,公司最先实现有质量的盈利,公司股价屡创历史新高,市值已经突破800亿美元。

在公司股价屡创新高的靠山下,京东选择回港二次上市,投资者关注的是,处于历史新高位置的京东是否依然值得投资,未来的增进空间事实在那里?

1

从中关村代理商到线上零售巨头

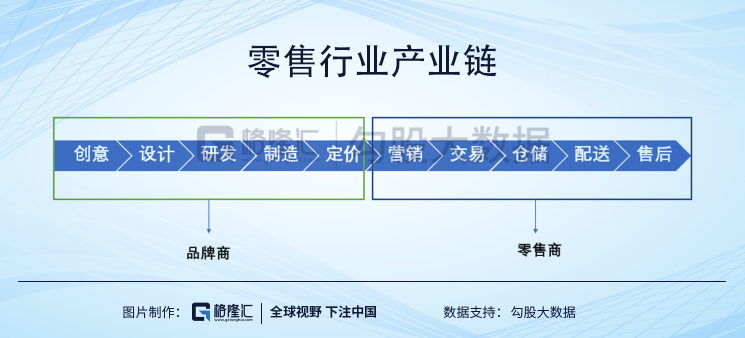

京东的前身只是中关村的一个代理商,在转型电商后,经由17年的积累沉淀,京东现在已经是海内最大的零售商(按2019年营收5769亿元盘算)。

京东之以是能在猛烈的电商零售市场中占有一席之地,主要是由于公司坚持零售的本质:成本、效率和客户体验。

在需求端,京东的计谋是坚持正品,客户为先,品类从3C产物扩展到家电、衣饰、家居、快消品等。

在供应端,京东早期的计谋是只管削减商品搬运的次数。俗语说就是做到没有中间商赚差价,从而降低成本。以是京东大量投资仓储中央和配送中央等基础设施,力图提升效率,降低成本。

京东的计谋无疑是乐成的,当我们提到正品,速率的时刻,第一个想到的就是京东。“好”与“快”为京东的零售营业建立起优越的口碑,而自建物流及其在供应链的能力则成为京东的最大护城河。

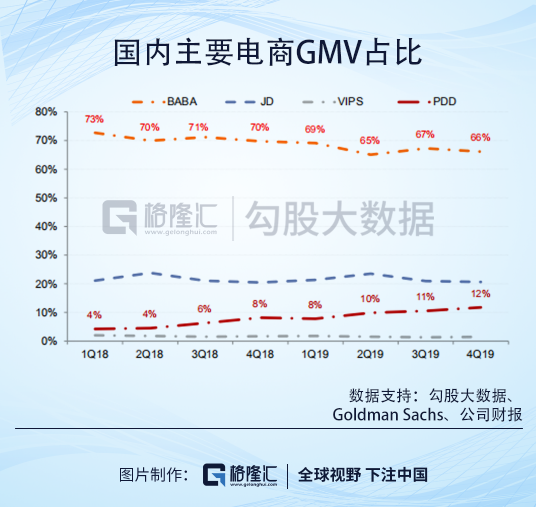

这让京东在猛烈的竞争中依旧保持稳固的市场份额。凭据高盛的讲述显示,虽然已往两年电商行业竞争加剧,但京东GMV的市场份额始终保持在20%左右。

自营模式无疑给消费者带来更好的体验,被众多用户青睐。2020年一季度京东年化活跃买家同比增进24.8%至3.87亿,环比新增2500万活跃用户,其中70%的用户来自于下沉市场。

然而,自营模式却在资源市场给京东带来困扰。京东的自营模式属于重资产,同时公司不停投资物流基础设施,自上市以来京东受到的最大争议就是盈利不稳固。

这也导致公司在美股近6年时间里股价大起大落,主要是由于资源市场一直找不到京东估值的锚。

面临这种局势,京东决议施展自身供应链上的优势,通过手艺投入不停提升供应链的运行效率,并延续对外开放,向一家手艺服务企业转型。

2

从零售向服务转型

从2017年以来,公司逐步完成了从战略、组织、文化的转型升级,以供应链为焦点施展自身优势的战略。战略清晰之后京东的基本面也逐渐变好,体现在营收和盈利能力上。

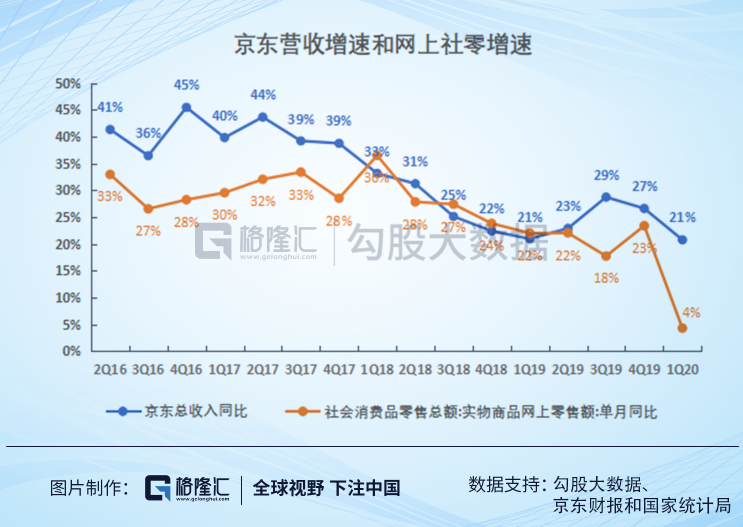

从营收增速上看,京东营收增速从2019Q1最先回暖,而且重新跑赢基本盘。今年一季度受疫情影响,海内线上零售同比增速只有4%,京东则录得20.7%的同比增速,大幅跑赢基本盘。

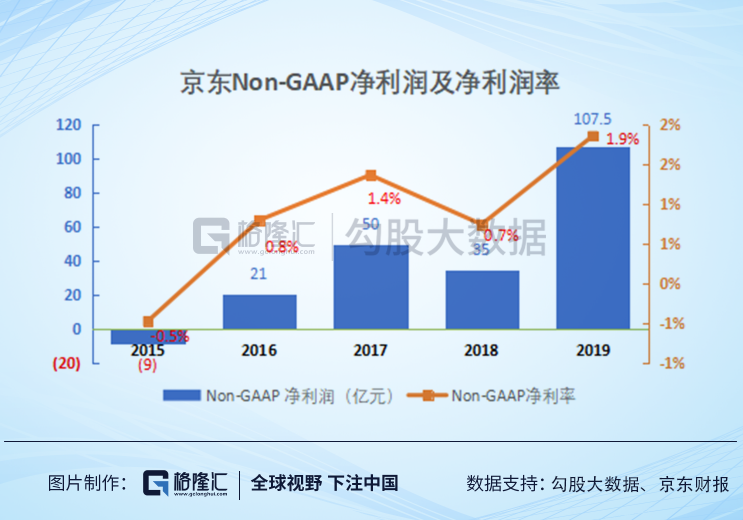

在利润上,降本增效的计谋令京东的利润更有质量。经由股权激励用度调整后,京东整年Non-GAAP净利润107.5亿元,同比增进209%,整体Non-GAAP利润率到达1.9%,创下公司上市以来的新高。

零售营业为京东打下了扎实的基本盘,未来以供应链为焦点的服务收入将打开京东新的增进空间。由于服务收入具有更高的毛利率和净利润率。

,国王期货,我该如何卖掉我的腰部互联网公司?

京东的服务收入包罗平台电商服务收入(广告和佣金)以及物流服务。京东服务收入已往两年一直保持着高速增进,2019年京东服务收入到达662亿元,同比增进44%。

京东供应链的优势主要体现在运行效率上。

京东早在2007年就做出了投资并自建遍布全国物流基础设施的战略决策。停止2019年底,京东物流拥有700多个堆栈,累积建筑面积约1690万平方米,13多万名配送职员和4.37万名仓储员工团队。

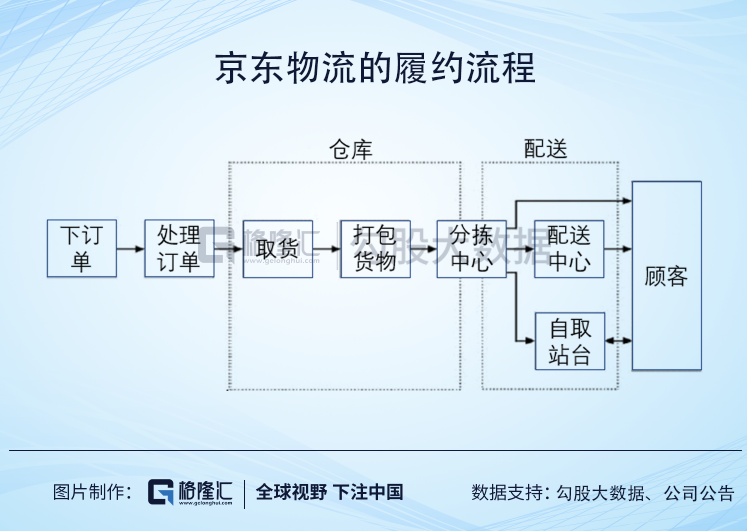

京东提供物流运营的险些所有方面相关的服务,包罗仓储治理、储存、干线运输、快递、即时配送、以及冷链和跨境服务等一站式的只能供应链治理解决方案。

京东物流一最先主要服务于京东自营电商,2015-2018年京东物流配送单量占京东总单量的71%左右。最近几年,随着供应链的成熟,京东物流最先对外扩大营业,包罗向第三方商家提供收货 仓储 配送全链条服务,同时开展ToC营业。

物流收入也最先高速增进,从2017年Q1的8.3亿元增进至2020年Q1的65.9亿元。在疫情的影响下,一季度物流收入同比增速有所下滑,但仍然保持在50%以上。

京东物流来自第三方商家的收入占比已经靠近40%,未来仍然具有上升潜力,有望到达50%-60%等水平。

在用度方面,京东物流主要的成本在于履约用度。得益于规模效应的扩大以及公司去年以来的一系列措施,履约用度率从2015年的7.7%下降至2019年的6.4%。

2019上半年京东物流已近乎实现Non-GAAP运营利润的盈亏平衡。未来随着外单占比到达一定比例,无人手艺动员效率的进一步提高,京东物流服务有望加速向利润中央转型。

除了物流服务之外,京东旗下云盘算也有望在未来提供稳固的服务收入。

由此可见,虽然京东在GMV上是海内第二大电商公司,公司转型服务企业之路才刚刚最先。

3

服务有望对估值举行重塑

京东的商业模式经常会让人将其和亚马逊联系在一起,同样是大量投资物流基础设施,同样是延续多年在亏损,亚马逊现在已经是一家1.3万美元市值的美国线上零售巨头。

然而,人人可能不知道的是,服务收入已经占了亚马逊总营收的46%,其中云盘算营业AWS险些贡献了亚马逊大部分利润,零售营业并不赚钱。同样地,当你以为苹果只是一家卖iPhone的硬件公司,它的服务收入占比也到达22%;当你以为微软是卖软件的公司的时刻,实在它也是卖服务(IaaS和SaaS)。

这三家公司市值都在一万亿美元以上,相同点是建立了牢靠的生态圈后最先卖服务。

资源市场从来不会小气给服务公司更高的估值。现在苹果营收增速仅仅为个位数,险些没有增进,但市场却给出26倍的市盈率,远远高于其他手机制造商,这是由于服务收入在苹果占比越来越高。同理,微软营收增速只有13%左右,市场却给到36倍的市盈率,由于微软转型云盘算公司卖服务。

服务收入粘性更高,更稳固,市场倾向于给服务收占比高的公司更高估值。现在京东服务收入只占总收入的11%,若未来服务收入占比继续上升,对京东估值无疑是一件好事。

在另一方面,对于京东和亚马逊这类自营电商,每股盈利一直不是他们估值的要害,由于赚来的利润都拿去建设物流设施了。

亚马逊CEO贝索斯反复强调20年的自由现金流是一个更好的指标。

自由现金流=谋划性现金流净额-维护性资源开支,是一个企业在知足了短期和历久谋划压力后可以自由支配的现金。

由下图可见,亚马逊销售额在已往30年高速增进,但利润的增进并不显著。在2014年之后,自由现金流增进十分显著,股价也随着上去。

相同的情形出现在京东股价显示上,京东股价第一次创下历史新高是在17-18年,那时的自由现金流TTM到达上市新高的289亿元。最近京东股价创新高,也是得益于2019年底自由现金流高达195亿元。

2020年头,刘强东就曾在全员信中提出公司的定位:“手艺驱动的电商公司并正转型为领先的以供应链为基础的手艺与服务企业。”

现在正处于整个中国零售业变化的要害期,阿里的淘系电商基本盘稳固,拼多多增进势头凶猛。京东坚定新战略定位,有利于将自身供应链效率的焦点竞争力施展到极致,从而在竞争猛烈的电商行业中保持不败。