您的位置:主页 > 公告动态 > 国王金融动态 > 国王金融动态

跨不外IPO那道山-香港期货开户

7月3日,恒升医学和恒昌医药划分从北交所、深交所自动撤回上市申请。一定的是,它们将不是今年最后IPO被终止的生物医药公司。

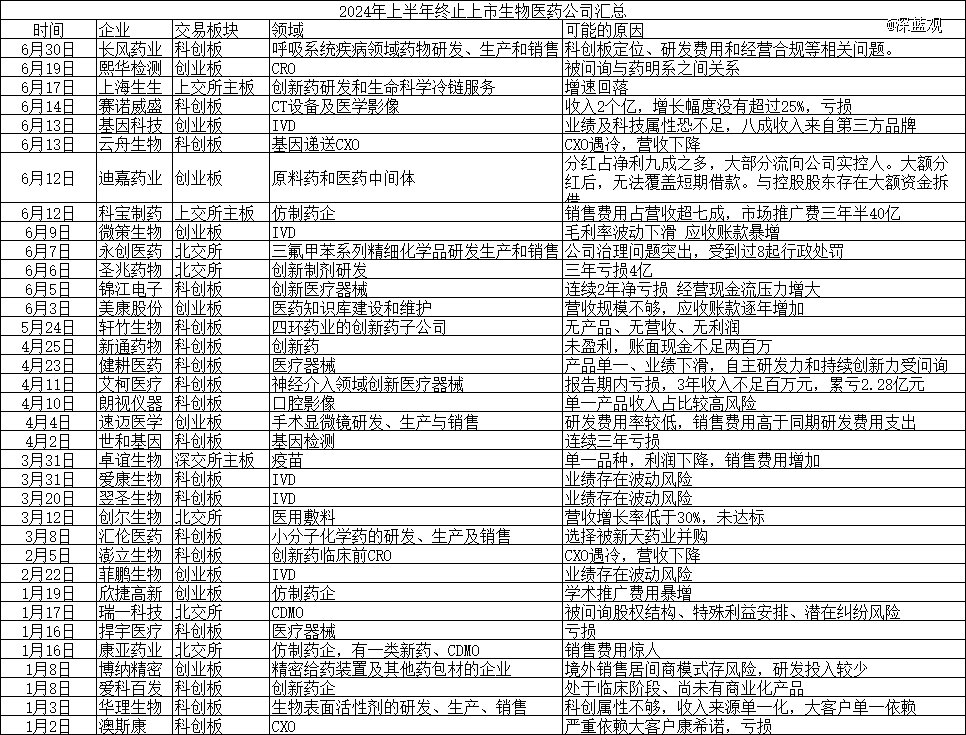

据不完全统计,停止到6月30日,沪深北三大生意所上半年宣布终止审查的生物医药公司数目到达35家,已等同于去年整年生物医药IPO终止数总和。这意味着,平均每5天就有一家撤回IPO。

2024年上半年终止上市的生物医药公司汇总,制表人谭卓曌

这源自于三大生意所IPO审核趋严。3月15日,证监会宣布《关于严把刊行上市准入关从源头上提高上市公司质量的意见(试行)》后,4月12日又宣布“新国九条”。凭证上海证券生意所企业上市服务信息显示,住手7月2日,沪深北三家生意所今年终止审查的IPO企业到达了309家,包罗撤回质料和否决或终止注册的企业,这已经跨越去年整年IPO终止数(294家)。

详细到生物医药领域,科创板修改了上市尺度,最近三年研发投入金额累计在6000万元以上”改为“8000万以上”;“发现专利5项以上”改为“7项以上”;“最近三年营业收入复合增进率到达20%”改为“25%”。

除了营收业绩之外,销售合规性和创新属性现在都是上市审核的重点。排队上市的生物医药公司,不少已不知足新上市尺度,因而申请自动撤回。袭击科创板的创新药械公司、CXO难以回覆证监会问询中的连年亏损和营收下降的问题;疫情中业绩暴增的IVD企业们,折戟于毛利率下滑、增进后劲不足;有营收的仿制药企,研发投入不足、销售用度过高、产物过于单一。

北交所也变得高不能攀。由于吸纳的是“专、精、特、新”的企业,许多创新药企的投资人一度以为北交所的盘子流通小,并不是上市首 选。只管它的上市审查很快,2021年9月2日宣布确立北交所最先,首批企业上市只用了75天时间。然则进入2024年,对于药企来说,上市难度并不亚于沪深生意所。一位投资人称,自己所投的CXO公司在科创板上市无望后,转身拥抱北交所,但递交质料后,就陷入了漫长的守候期。

与去年IPO收紧差其余是,今年市场一度被投资行业人士以为IPO暂停受理。市场对于IPO何时重启、细则若何,暂时没有风声,这造成投资人和首创人的普遍渺茫,往常,只要他们领会规则,总有一个起劲的偏向和确定性。但现在,由于不领会证监会现在对于创新药企的上市偏好,一位首创人对于公司的下一步——到底是砍掉员工、轻装上阵、打平营收,照样赶快把项目推上去,再用项目亮点上市?种种关口,难以决议。

投资人最先看重已有商业化落地、有营收利润的生物医药企业。相较于创新药企,有些一级市场投资人甚至更青睐改良型的仿制药企;有些甚至做了最坏的设计,不再思量上市退出渠道,每年有分红的生物医药,就可以去投。而“九死一生”的创新药企业的最 大特点,就是需要增添募资渠道,支持黑洞一样的研发投入。“有营收利润”的企业,恰恰和急需募资的创新药企不属于统一个阶段。

未能准期上市的生物医药公司,现在有着差其余运气。有现金流的生物医药公司,勒紧裤腰带推进商业化落地,以期未来有营收的时刻再袭击上市;现金流几近枯竭的生物医药公司则焦灼地追求地方产业基金的辅助,或者像汇伦医药一样,放弃IPO,转而选择被收购。

那些卖身不了,也融不到钱的生物医药公司,只能死掉。而这种,占有了行业多数。

-01-

没有遇上趟的遗憾

当被投的创新药企撤回上市申请时,林宁(假名)是抱有遗憾的。他一边说服自己,投资就是这样,有赢有亏,愿赌服输。另外一个自己却会时不时跳出来叹息,运气太差,在政策卡死之前,早那么几个月,哪怕是几天去提交IPO申请,自己和那家药企的运气可能就截然差异。

事实,他真金白银地在那家公司B轮融资时,投了两三百万。到了袭击IPO时,公司产物三期临床即将竣事,就差上市的临门一脚——一旦上市,几百万的收益可以放大到几十倍。

2021年,属于生物医药IPO最繁荣的时期。对于未盈利生物医药公司而言,港股(依据18A章节规则上市)和科创板是IPO的最 佳选择。科创板的流动性、溢价性整体好于港股18A,因而更多创新药企偏好科创板上市。2019年科创板开市后,上岸科创板的生物医药公司有16家。2020年,有25家上市。2021年,创下了39家的岑岭。2022年,科创板上市的生物医药公司数目削减,但仍有24家。但到了2023年,乐成上岸科创板的生物医药公司仅有百利天恒、安杰思、西山科技和智翔金泰4家,在2023年6月智翔金泰上市之后,科创板再无上市的生物医药企业。

港股破发潮始于2022年,新股上市股价险些都是腰斩。此时,许多创新药企在一级市场的估值极端高挂,林宁称,40亿估值的创新药企在那时属于白菜价企业,它若是在港股上市,市值顶多冲到100亿左右,投资人退出时也赚不了太多。“港股没有了生意量,上了即是白上。它没有解决首创人和投资人流动性的现实问题,而且港股也失去了募资能力。”但到了科创板,它的市值可能会到达200亿。为了退出时回报率更高,许多创新药投资人选择袭击科创板。

在林宁看来,这一波袭击上市的生物医药公司,标的要显著好于第 一波上科创板的生物医药公司。它们这一批难IPO上岸的公司有相同的特质,确立于2018年前后,偏好于源头创新,产物尚未盈利,险些都在2022年后递交上市申请,折戟于2023年IPO政策收紧——只管没有公然的文件说明,但他记得,科创板刚放闸时,产物到二期临床就可以上市,厥后要求三期临床有数据才可以冲,再厥后是要提交NDA上市申请。到了今年,则需要有收入、有利润,逐层加码。

被投的IVD公司2022年在创业板乐成过会后,接下来的一年多时间里,却没有拿到注册批文,漫长守候未有用果后,公司撤回上市申请。这让投资人杨欣(假名)有了IPO收紧的危急感,“政策接下来转变会很快,可能会从IVD到其他生物医药领域。”

核酸检测风口时期,2019年有3家IVD企业获批上市,2020年为9家,到了2021年,上市IVD企业数目高达17家。到了2022年,营业涉及核酸检测的企业在申报IPO时,遭遇市场强烈舆论质疑,羁系部门最先重点关注其核酸检测相关营业与主营营业的关联性、相关收入的可连续性。许多IVD企业倒在IPO之前,2022年,IVD上市数目降至7家。

没有掌握好上市时间点的IVD公司,进入了漫长的守候期。在上市注册的队伍中,微策生物守候了近20个月,翌圣生物更是跨越600天。

“首创人一直扛着,不想回撤。”但在2023年上市政策趋严之下,杨欣称,首创人们只能接受现实,放弃上市后一夜暴富的梦,最先稳扎稳打谋划公司。唯 一差其余是,员工的士气被袭击了。

-02-

「消失」的沪上精英

IPO收紧的警钟

从科创板的政策更改中,足以窥探整个IPO收紧、卡严的缘故原由。

科创板的看法第 一次被提出,是在2018年11月,首届中国国际入口展览会开幕式上。全新板块的降生是为了推动“硬壳科技”的创新生长。与创业板对于企业盈利和资产规模有所要求差其余是,科创板更注重企业的创新能力而不是盈利显示,政策的初衷是好的。

尚未盈利的创新药、械公司借着科创板第五套尺度,有了上市退出渠道,研发如火如荼地开展,行业猛火烹油。科创版第五套尺度那时要求申报企业至少有一项焦点产物获准开展二期临床试验,且预计市值不低于40亿元,这对于备受资源溺爱的创新药来说,门槛不高。但宽松政策也带来另一方面的问题,“科技公司,往往骗子公司多。”林宁绝不虚心指出。一些公司会借着“创新药”的名号,为了圈钱套现而上市。

他坦诚那时许多投资人去看生物医药公司时,哪怕知道对方管线、研发一样平常,但只要上了科创板,有二级市场的“韭菜们”接盘,投资人就可以全身而退。投资人评估企业的尺度并不是产物若何,未来能实现若干利润,而是在赌二级市场的接盘人。

这并不是单单生物医药领域投资的旧疾。中国人民银行研究局巡视员周学东在2023年7月的一场主旨演讲中点破,财富治理市场迫切需要解决类似“基金赚钱,基民不赚钱”这一广受诟病的问题。

科创板企业在上市几年后的显示乏善可陈。“三四年已往了,在科创板上市的部门公司连产物都没有上市,更不要说有收入。有些已上市的创新产物,也卖不动。”杨欣说。一些标的一样平常的企业,股价破发严重,财政数据造假、减持不规范等,更多问题集中露出。

在经济与股市低迷的情形下,股民的不满加剧。在生物医药领域,民愤的典型案例是智翔金泰。2023年6月20日,智翔金泰在科创板上市,设计预计募资41.61亿元。一开盘,股价跌破刊行价。林宁以为,智翔金泰和之前上市的部门创新药企无差,属于典型的“三无公司”,无产物、无收入、无利润,确立四年多时间内,累亏超14.7亿元。但舆论对于这一类上市企业的容忍度在降低。据媒体不完全统计,2022年至今用科创板第五套上市尺度上市的9家医药企业中,仅盟科药业上市首日没有破发。

股价破发增添上市公司再融资和股东减持难度的同时,给市场带来了一种投资低迷的恐慌。而智翔金泰上市的时间点,不早不晚地踩在了股民在跌跌不休的A股中亏损的情绪点上。

2023年8月27日,证监会脱手,宣布阶段性收紧IPO。对于存在破发、破净、谋划业绩连续亏损、财政性投资比例偏高等情形的上市公司再融资,适当限制其融资距离、融资规模。同时进一步规范股份减持行为,存在破发、破净或三年未举行现金分红等不得减持股份。这些调整政策,也被称为“827新政”。

智翔金泰之后,科创板现在再无生物医药公司上市。除了科创板之外,北交所和创业板都周全收紧。

在A股连续下行的情形下,林宁以为股市整治,尤其是IPO上市羁系趋严是需要的。一些创新药企之前估值高挂,现在市值缩水、回归理性。有些则是标的很烂,上市破发、股价腰斩,都是市场调治的自然显示。让好的标的上市,有利于整个市场环境肃清。但他也忧郁现在政策“有些一刀切”,彻底住手IPO申请的话,导致一些优质标的的生物医药企业失去了上市时机。

-03-

上市未果,对赌后的一地鸡毛

在一级市场融资遇冷下,二级市场的门阀一关,生物医药公司都市晤对现金流逆境,尤其是极为烧钱、尚未盈利的创新药企。它们的运气,又将是一个个前途未卜的故事。

诸多前车之鉴。索元生物在上市之前与天堂硅谷签署了对赌协议。但2021年11月尾,索元生物闯关科创板失败,意味着对赌失败。由于索元生物不愿回购天堂硅谷投资的股份,天堂硅谷把杭州索元生物告到了中国国际经济商业仲裁委员会,要求其退回3000万元投资款,并计每年10%的单利。

这样撕破脸的方式,在创新药当下越来越常见。在面见杨欣时,他称前一天晚上,自己刚和一位签了对赌协议的首创人“拍了桌子”,要求对方回购,条件却没有谈妥。“曾经较风景的企业,花钱的时刻大手大脚,一会招人,一会买地,现在钱快花完了,现有临床试验不达预期,后续研发管线又跟不上,只能守候停业。”

资金欠缺的生物医药公司正在寻找地方产业基金资助。它们也最先从上海、苏州这些医药高地,搬迁至二三线都会。但一位地方园区招商认真人以为,地方产业基金也只是解决这些药企的燃眉之急。钱烧完后,产物仍没有落地,它们依旧要面临下一轮融资问题。而一些二三线都会医药产业生态微弱,缺乏配套的上下游生长链条,“融到当地产业基金的钱后,这些企业下一步生长很主要,生长欠好,照样会晤临停业的可能。”

这其中存在着悖论:地方产业园区青睐的是确定性对照高的生物医药公司,已经到了商业化阶段,需要投资建厂,能给当地解决就业、带来税收,知足这些条件的企业并不缺钱。而缺钱、需要地方产业基金扶持的企业,却不是地方政府愿意接受的。

并购退出也是一种选择。在针对IPO、再融资要暂停的听说,证监会提到:“并购重组是优化资源设置、引发市场活力的主要途径。下一步,我们将坚持问题导向,顺应市场需求,深化并购重组市场化改造。”

袭击科创板迟迟没有希望后,汇伦医药在今年3月,选择卖给了新天药业。其背后的一级市场投资人得以退出。而华润双鹤、迈瑞医疗等多家上市公司在今年都举行并购重组。越来越多的创新药企被外洋药企收购,普方生物被丹麦公司收入囊中,亘喜生物牵手阿斯利康,信瑞诺医药被诺华并购......

剩下的,那些现金流枯竭、无法被收购的生物医药公司,在守候IPO铺开的历程中,随时可能会被镌汰。

在过往历史中,唯 一让人感受有点乐观的是,在同样的逆境泛起时,政策在纠偏历程中的完善。

A股历史上,总共履历了9次IPO暂停风浪。2008年,美国次贷危急引发国际金融危急,A股也于2008年9月18日最 低见1802.33点。同月,A股IPO暂停。2013年3月,证监会执行史上最严肃的IPO财政核查。数据显示,住手12月12日,所有排队企业中,有289家宣了结止审查,鱼目混珠排队上市的企业被清退。14个月,IPO重新开闸。

现在,在守候三大生意所IPO受理重新“开闸”的历程里,林宁希望,在一定的时间事后,生物医药行业会迎来好新闻。